Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Das Finale der nichtlandwirtschaftlichen Wirtschaft, Gold wird auf hohem Niveau

- Europäische Anleihenrenditen fielen, Analyse kurzfristiger Trends von Spot Gold,

- Gold gewann sechs aufeinanderfolgende Siege in Folge und der komplette Sieg in d

- Kann Gold 3400 brechen und weiter steigen?

- Chinesische Live -Vorlesung Die heutige Vorschau von heute

Marktanalyse

Der US-Dollar bleibt stark, werden Nicht-Farm-Daten ein Wendepunkt sein?

Wunderbare Einführung:

Ein ruhiger Weg wird immer eine entspannte Sehnsucht in Wendungen und Wendungen erregen; Eine riesige Welle, das aufregende Geräusch kann noch mehr gestapelt werden, wenn die Flut steigt und fällt. Eine Geschichte, nur mit Bedauern und Sorgen, kann eine herzzerreißende Verwüstung führen; Ein Leben, in dem die Höhen und Tiefen den atemberaubenden Heldentum zeigen.

Hallo allerseits, heute XM Devisen Wird Sie "[XM Official Website]: Der US-Dollar bleibt stark und wird nicht landwirtschaftliche Daten ein Wendepunkt sein?". Ich hoffe, es wird für Sie hilfreich sein! Der ursprüngliche Inhalt lautet wie folgt:

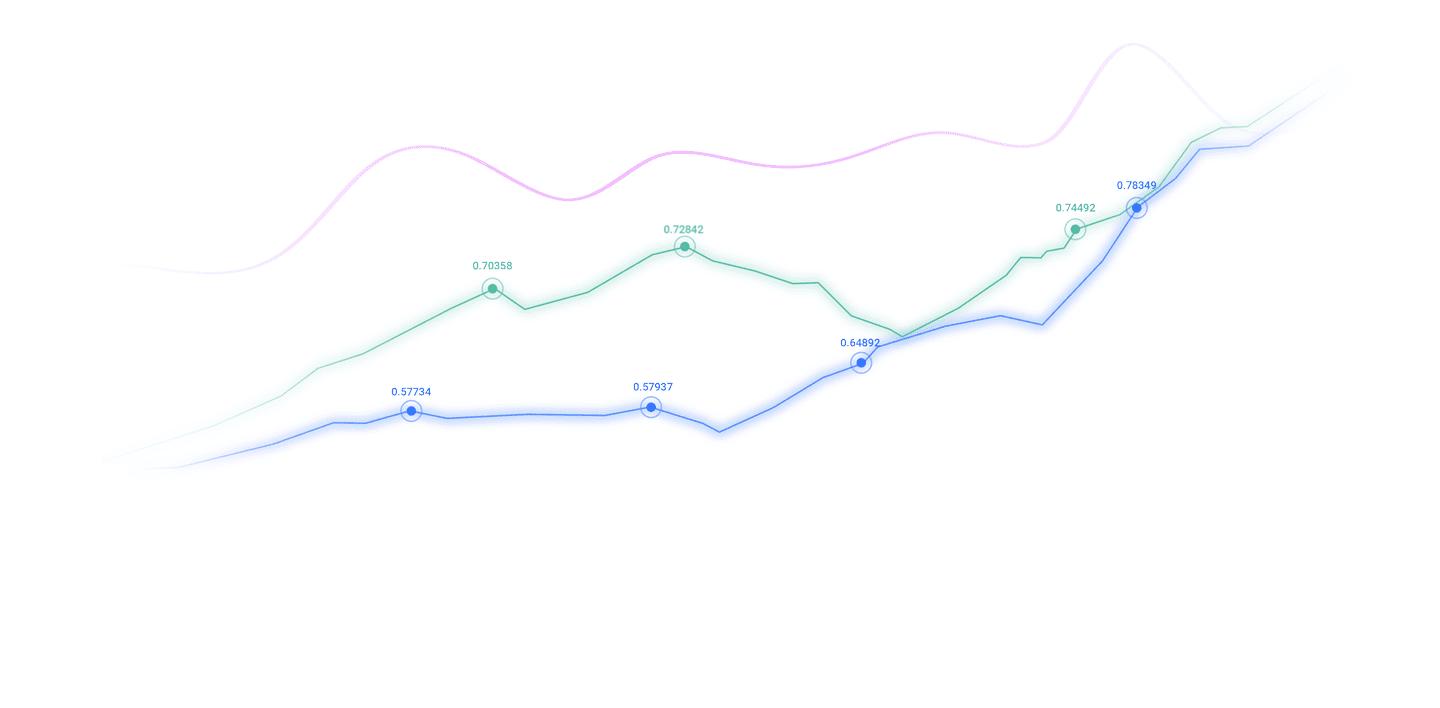

xm Forex App News-Die US-amerikanischen Beschäftigungsdaten im Juli werden in Kürze veröffentlicht, und der Markt ist sehr besorgt über seine Auswirkungen auf den mittleren Abschnitt der Zinskurve (2-7 Jahre). Vor dem Hintergrund der Federal Reserve hält die Zinssätze unverändert und der Vorsitzende Powell, der Hawkish-Signale sendet. Wenn die Nicht-Farm-Daten erheblich niedriger sind als erwartet, kann sie Wetten auf frühzeitige Zinssenkungen auslösen, was mittelfristigen Zinsschwankungen verschärft. In der Zwischenzeit machen Inflationsdrucke und starke BIP -Daten die Richtlinienaussichten komplizierter. Der US -Dollar bleibt stark, der Devisenmarkt ist empfindlich gegenüber Beschäftigungsdaten und der Euro ist relativ resistent gegen Erdbeben. Der bevorstehende Juli-US-amerikanische Nicht-Farm-Beschäftigungsbericht an diesem Freitag ist zu einer wichtigen Veranstaltung auf dem globalen Finanzmarkt geworden. Obwohl die Fed den Benchmark -Zinssatz in dieser Woche unverändert hielt, sind die Auswirkungen von Beschäftigungsdaten auf Zinssätze immer noch signifikant, insbesondere im Zusammenhang mit dem aktuellen Wirtschaftswachstum, das widerstandsfähig ist und die Inflationsrisiken noch nicht vollständig abgelehnt werden. Der Markt erwartet im Allgemeinen, dass nichtlandwirtschaftliche Arbeitsplätze im Juli 110.000 sein werden, gegenüber 147.000 im Juni, und die Arbeitslosenquote kann auf 4,2%steigen. Wenn die Daten unerwartet ausfällt, kann dies die Wette des Marktes auf die frühzeitige Wende der Fed zur Lockerheit auslösen, insbesondere in der Mitte der Zinskurve (2-7 Jahre). Die Aufmerksamkeit des Zinsmarktes auf dieses Bereich steigt weiter. Wenn die neuen Arbeitsplätze weniger als 100.000 betragen und die Arbeitslosenquote auf mehr als 4,3%steigt, kann der Markt aufgrund der Erwartungsanpassungen erheblich schwanken. Im Vergleich zu kurzfristigen Zinssätzen, die immer noch durch Inflationserwartungen und langfristige Zinssätze verankert sind, unterliegen die Flexibilität in der Mitte und die Sensibilität gegenüber Makrosignalen das Hauptschlachtfeld für Händler, um Positionen und Handelsstrategien anzupassen. Die Politik der Federal Reserve zur Aufrechterhaltung der Stabilität bleibt unverändert, und hawkische Signale schwächt die Erwartungen von Zinssenkungen. Obwohl die Mitglieder des internen Komitees die Zinssenkungen unterstützen, bestand der Vorsitzende der Federal Reserve, PowellDer Arbeitsmarkt ist immer noch eng, so dass die Rationalität der hohen Zinspolitik beibehalten wird. Er sagte, dass die Risiken in Zukunft noch flexibel reagiert werden müssen, und diese Erklärung unterdrückte die Erwartungen des Marktes für eine im September gekürzte Tarifkürzung weiter. CMEFEDWATCH -Daten zeigen, dass die Wahrscheinlichkeit einer Ratenkürzung im September von fast 60% vor dem Treffen auf etwa 43% gesunken ist. Diese Position macht die Marktpreise stärker von der tatsächlichen Wirtschaftsdatenleistung abhängig, insbesondere von Beschäftigung und Lohnwachstum. Wenn die Nicht-Farm-Daten weiterhin moderat sind, kann die Federal Reserve möglicherweise eine Warte- und Suchsituation aufrechterhalten. Wenn sich der Arbeitsmarkt jedoch erheblich verschlechtert, kann er ihn dazu zwingen, seinen politischen Rhythmus anzupassen. Es ist erwähnenswert, dass Trump im zweiten Quartal kürzlich hohe Zölle für brasilianische Kupferprodukte und seine Derivate angekündigt hat, was Marktbedenken hinsichtlich einer neuen Runde der importierten Inflation ausgelöst hat. In Kombination mit früheren Aufwärtsdruck auf Arbeitskosten ist der politische Kompromiss der Fed zwischen Anti-Inflation und Unterstützung des Wachstums komplexer geworden. Vor diesem Hintergrund sind kurzfristige Zinssätze schnell schwer anpassen, und der Front-End-Zinsbereich ist relativ stabil. Langfristige Zinssätze müssen jedoch Druck durch die Ausweitung der fiskalischen Defizite und die Anpassung der globalen Nachfragestruktur ausgesetzt sein. Daher können Änderungen der Kurvenmuster hauptsächlich im mittleren Bereich konzentriert werden. Obwohl die Stellenangebote in den Vereinigten Staaten im Juni auf 7,43 Millionen gesunken sind, was auf eine kühlere Nachfrage nach Beschäftigung hinweist, liegt es immer noch über dem historischen Durchschnitt, was darauf hinweist, dass der gesamte Arbeitsmarkt immer noch belastbar ist. Gleichzeitig fügte der ADP -Bericht im Juli 104.000 neue Arbeitsplätze im privaten Sektor hinzu, was im Juni deutlich höher als die 23.000 ist, was bestätigt, dass die Bereitschaft von Unternehmen, Arbeitnehmer zu beschäftigen, weiterhin besteht. Diese Faktoren bilden zusammen mit den Erwartungen des Lohnwachstums den Kern der Unsicherheit der Zinserwartungen. Der Dollar ist weiterhin stark und der Devisenmarkt ist nach wie vor sehr empfindlich. Da die hawkische Haltung der Federal Reserve in Verbindung mit der stabilen Leistung der US -Wirtschaftsdaten weiter verstärkt, steigt der Dollar seit Juli weiter. Der Euro/Dollar -Wechselkurs ist auf 1,1400 gesunken, ein Tiefpunkt von mehr als einem Monat. Analysten wiesen darauf hin, dass der Euro-Dollar das Tief von 1,1340 oder sogar 1,1280 testen kann, wenn die Daten der Nicht-Farm weiterhin stark sind und der US-Dollar weiter steigen kann. Wenn die Daten neutral sind, kann der US -Dollar eine hohe Schwankung beibehalten. und wenn die Daten weniger als erwartet sind, kann der US -Dollar kurzfristig einem technischen Rückzug ausgesetzt sein. Es ist erwähnenswert, dass die Verknüpfung zwischen dem Zinsmarkt für US-Anleihen der Eurozonen für US-Anleihenrenditen zurückgegangen ist, insbesondere die kurzfristige "Entkopplung", was darauf hinweist, dass die Auswirkungen auf die Eurozone auch dann relativ begrenzt sind. Im Gegensatz dazu korreliert das Pfund immer noch stark mit der Volatilität der US-Bonds, insbesondere der 10-jährigen US-amerikanischen Anleiheertrag ist empfindlicher für Änderungen der US-Zinsänderungen für denselben Laufzeiten. Wenn nichtlandwirtschaftliche Daten mittel- und langfristig Zinsanpassungen auslöst, ist die koordinierte Reaktion des britischen Anleihenmarktes wert.

Der oben genannte Inhalt dreht sich alles um "[XM Offizielle Website]: Der Dollar bleibt stark und wird nicht-landwirtschaftliche Daten ein Wendepunkt sein?" Es wird sorgfältig kompiliert und vom Herausgeber von XM Forex bearbeitet. Ich hoffe, es wird für Ihren Handel hilfreich sein! Danke für die Unterstützung!

Leben in der Gegenwart verschwenden Sie Ihr aktuelles Leben nicht, wenn Sie die Vergangenheit verpassen oder sich auf die Zukunft freuen.

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier